La última medida de la FED, consistente en comprar deuda pública a largo plazo, ya se puso en práctica en los años 60 con nefastos resultados.

La nueva ronda de política monetaria no convencional de la Reserva Federal de los Estados Unidos (FED), bautizada como Operación Twist, pretende reducir los tipos a largo plazo para así estimular la economía. Se basa en una operación homónima emprendida en los años sesenta por la Administración Kennedy para evitar la fuga de oro al tiempo que se intentaba salir de una recesión.

La fuga del oro y la Operación Twist de Kennedy

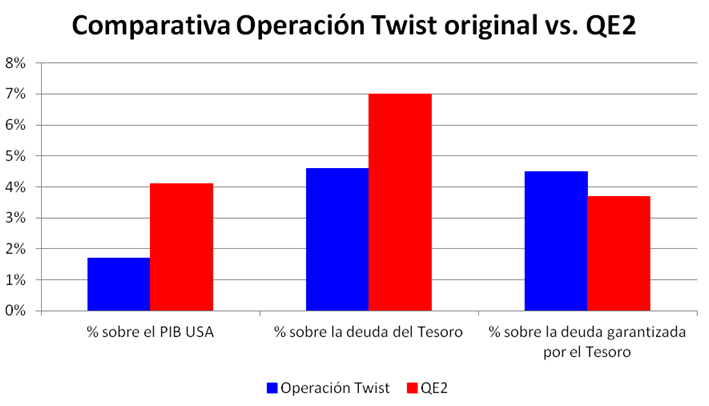

El pasado abril, el Banco de la Reserva Federal de San Francisco (FRBSF) publicó un artículo en el que comparaba favorablemente el Quantitative Easing 2 (QE2), consistente en comprar 600.000 millones de dólares de deuda pública, con la Operación Twist de los años sesenta.

Cuando John F. Kennedy llegó al poder, en enero de 1961, se encontró con una economía americana que llevaba varios meses en recesión. Al aplicar tipos bajos para estimular la recuperación se produjo un proceso de arbitraje, ya que en Europa no sufría entonces contracción económica y los tipos eran más elevados. Puesto que en esa época, bajo los acuerdos de Bretton Woods, los tipos de cambio eran fijos y no se había eliminado por completo el patrón oro, la consecuencia fue "una salida de oro desde los Estados Unidos a Europa por valor de varios miles de millones de dólares al año, una cantidad muy grande que causó honda preocupación en el Gobierno y la Reserva Federal".

Entonces, la Administración Kennedy intentó reducir los tipos a largo plazo sin tocar los de corto plazo. "La idea era que la inversión empresarial y la demanda de viviendas estaban principalmente determinadas por los tipos de interés a largo plazo, mientras que el arbitraje de divisas quedaba determinado principalmente por los diferenciales de tipos de interés a corto plazo entre países. Los que decidían las políticas razonaron que, si se podían bajar los tipos de interés a largo plazo sin afectar a los de corto plazo, podría estimularse la débil economía norteamericana sin empeorar la salida de oro".

Así, la Operación Twist (Operación Torcer), con un nombre inspirado en el popular baile de los sesenta, pretendía efectivamente torcer la curva de los tipos de interés retorciendo el balance de la Reserva Federal.

El FRBSF admite que, en términos nominales, los dos programas monetarios son incomparables: el volumen de aquella Operación Twist alcanzó sólo los 8.800 millones de dólares frente a los 600.000 del QE2. Sin embargo, en términos relativos resultan parecidos y comparten elementos fundamentales:

- Ambos programas tenían el objetivo de reducir los tipos de interés a largo plazo sin bajar los de corto plazo. En el caso de la Operación Twist, se intentaba así estimular la economía sin agravar la pérdida de oro. En el caso del QE2, "bajar los tipos de interés a corto plazo no era una opción" porque ya estaban "esencialmente a cero".

- Ambos programas consistieron en la compra a gran escala de bonos de valores del Tesoro a largo plazo.

- Ambos programas sufragaron esas adquisiciones mediante la venta o emisión de pasivos del Gobierno a corto plazo.

El FRBSF considera que la Operación Twist fue un éxito al conseguir reducir en 15 puntos básicos el interés a largo plazo de los bonos del Tesoro. Sin embargo, Steen Jakobsen, de Saxo Bank, recuerda que "la Operación Twist no sólo fracasó sino que se convirtió en la Gran Inflación de 1965-81. Los tipos de la FED estaban al 3% (¡wow, vaya coincidencia!), y se suponía que tenían que volver al 2,5%, pero acabaron en el 6% antes de que la FED de los años sesenta se rindiese".

El fin de la QE2

Apenas un mes después del artículo del FBRSF, David Rosenberg, de Gluskin Sheff Research, ya atisbaba en su artículo diario la posibilidad de que el QE2 vendría seguido no por un QE3 continuista sino por lo que él denominó "Operación Twist 2". Recordaba, además, que el presidente de la FED, Ben Bernanke, ya se había referido a "la Operación Twist de los años sesenta" en un discurso pronunciado en 2002.

El punto de partida para el pronóstico de Rosenberg fue que "casi todo lo que tiene que ver con la economía tiene el precio, directa o indirectamente, relacionado con el tramo de 10 años de la curva [de los tipos de interés]" y, sin embargo, "la FED en su última ronda de QE centró sus esfuerzos más en la parte inicial y central de la curva", o sea, tipos a corto y medio plazo. Y es que para la FED es muy importante el poder convencer a la gente de que los tipos a largo plazo no subirán en los próximos años (o décadas), ya que si la gente cree que pueden subir no se animará a hipotecarse de nuevo en el sector inmobiliario.

Por esta razón, Rosenberg concluía que "el próximo QE no se llamará QE sino alguna otra cosa -tal vez Operación Twist 2. La FED compraría todos los bonos a 10 años necesarios para vaciar el mercado al precio marcado como objetivo. Así que dependiendo de las condiciones de oferta y demanda del sector privado, la FED, básicamente, perdería el control de su balance, pero si a cambio esta política es la que abre el camino a un cambio de rumbo en el sector inmobiliario y a una recuperación duradera en la economía, que así sea".

Sin embargo, el gurú de las hipotecas Barry Habib, sentenciaba que la Operación Twist 2 está condenada al fracaso antes de empezar.

Los tipos de las hipotecas ya están muy bajos... Realmente, históricamente, ridículamente bajos. Así que, ¿por qué una bajada de los tipos iba a solucionar los problemas de la economía? No lo hará y tampoco arreglará el mercado inmobiliario. El problema no es que los tipos estén demasiado altos, es que los individuos no pueden aprovechar los tipos bajos que ya hay en el mercado.

La mayoría de la gente quiere refinanciarse, pero no puede. En muchos casos es porque deben más por su casa que el valor tasado aceptable. Esto, en realidad, provoca que muchos de ellos se frustren y dejen de pagar sus hipotecas, lo que exacerba el problema. Una idea mejor sería que la FED se pusiera en segunda posición para que los individuos puedan refinanciarse y reducir sus pagos.

Los republicanos piden el fin de los estímulos

El pasado día 20 de septiembre, sólo 24 horas antes de la comparecencia de Bernanke sobre política monetaria, cuatro políticos republicanos le remitieron una carta pidiéndole que frenara su política expansiva. Eran los mismos que nueve meses antes ya le habían enviado otra carta para protestar por el QE2. Esta vez, calentando motores para las elecciones presidenciales del próximo año, enviaron la misiva preventivamente en vez de esperar al anuncio oficial de la Reserva Federal.

El escrito tiene la claridad propia de los periodos preelectorales: "Nuestro crecimiento a largo plazo depende de recuperar la confianza y certeza en nuestras políticas fiscales, regulatorias y de comercio; y no en la voluntad del Gobierno de embarcarse en nuevas medidas de estímulo. Cuando el precio de los activos aumenta debido a la política prevista de la Reserva Federal en vez de a los fundamentos económicos, aumenta el potencial de las acciones especulativas y erosiona la confianza en la perspectiva económica, dificultando así la generación de un crecimiento sostenible".

Pero la crítica republicana podría acabar siendo contraproducente. Michael Feroli, de JP Morgan, advertía de que "el Comité [de la FED] podría estar más dispuesto a dar estímulo para reafirmar su independencia y demostrar que no se dejarán intimidar políticamente". Sin embargo, preveía que la carta de los congresistas republicanos "no tendrá ningún efecto sobre la decisión del Comité", ya que Bernanke "no se hace ilusiones de ganar ningún concurso de popularidad en la Colina Capitolina".

La FED empieza a bailar Twist

Curiosamente, acabado el QE, el panorama con el que se ha encontrado la Reserva Federal ha sido, en algún aspecto, muy similar al de los años ochenta: la huida de capitales hacia el oro (a pesar de la caída de los últimos días). Y su decisión ha sido, precisamente, abundar en la política de comprar a largo para vender a corto, llamando Operación Twist 2 a esta nueva entrega de política monetaria no-convencional.

Así, en su comunicado de prensa del día 21, la FED anunció su intención "de adquirir, antes de finalizar el mes de junio de 2012, 400.000 millones de bonos del Tesoro con vencimientos de 6 a 30 años y vender una cantidad igual de bonos del Tesoro con vencimientos de 3 años o menos". Esto debería permitir, según los cálculos de la FED, "disminuir la presión sobre los tipos de interés a largo plazo y ayudar a hacer más acomodaticias las condiciones financieras en general".

El comunicado, además, revelaba que el Comité del Mercado Abierto Federal (FOMC, la dirección de la FED) "decidió mantener la horquilla objetivo para el tipo de los fondos federales entre el 0 y el ¼%", y consideró, a tenor de las condiciones económicas actuales, que podrán mantenerse "los niveles excepcionalmente bajos para los tipos de los fondos federales, al menos, hasta mediados de 2013". Tres miembros del FOMC -los de Dallas, Minneapolis y Filadelfia- "no apoyaron la política acomodaticia adicional en esta ocasión".

Reacciones

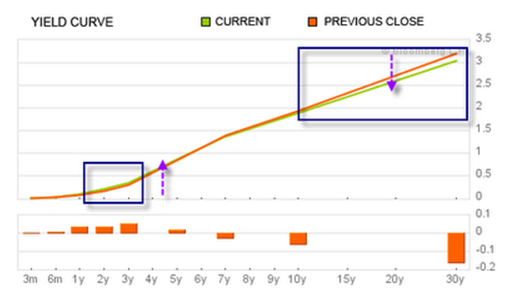

Al día siguiente del anuncio ya podía apreciarse un leve "torcimiento" de la curva de los tipos de interés, según muestra este gráfico de Bloomberg. En naranja, la curva antes del anuncio y en verde la curva el día después, con tipos a largo plazo ligeramente inferiores y tipos a corto casi imperceptiblemente superiores.

Para el analista Mike Shedlock estos resultados durante las primeras 24 horas "son un éxito visual espectacular". Sin embargo, "desafortunadamente, nada de esto tiene posibilidades de arreglar la economía real y el paciente morirá" .

Por su parte, el analista Peter Schiff advierte de que "a largo plazo esto pone a la FED en una posición más vulnerable porque cuando los tipos, finalmente, suban, entonces sufrirá un golpe más duro en estos activos" de largo plazo que ha adquirido vendiendo los de corto. Y si entonces la FED "intenta disminuir su balance para contraer la política monetaria, y finalmente luchar contra la inflación en vez de crearla, le será mucho más difícil". Observa, además, que los primeros perjudicados son los bancos y los pequeños negocios en busca de crédito.

En realidad, hará que sea más difícil para las empresas tomar dinero prestado. Al fin y al cabo, a los bancos los están estrujando [con la Operación Twist] si sus activos están perdiendo valor, si consiguen menos por las hipotecas, tienen menos capital, tienen menos ingresos para prestar a las empresas pequeñas para expandirse o para contratar empleados. Todo lo que estamos haciendo es redirigir el crédito desde las empresas hacia los consumidores para que puedan gastar. En otras palabras, con este plan, a la Reserva Federal le saldrá el tiro por la culata.

Efectivamente, durante los días siguientes al inicio de la operación las acciones de los bancos estadounidenses se vieron afectadas negativamente, pero también las commodities.

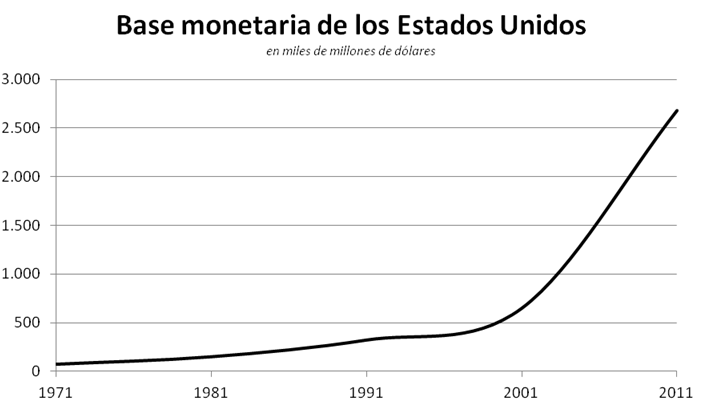

Por su parte, Detlev Schlichter, del Cobden Center, recordaba la trayectoria que ha seguido la base monetaria de los Estados Unidos desde que el ex presidente Nixon decidió dar el golpe de gracia al patrón oro, hace exactamente cuarenta años.

La Operación Twist es otro intento de mantener bajos los tipos de interés y animar el endeudamiento cuando la crisis actual es, de hecho, el resultado de los tipos de interés bajos y del endeudamiento excesivo.

La única solución a nuestros problemas es dejar de imprimir cantidades de dinero cada vez mayores y, finalmente, permitir que el mercado establezca los tipos de interés y limpiar la economía de sus distorsiones acumuladas.

Y mientras todo esto acontece, poco a poco se va extendiendo la opinión de que la FED se está quedando sin balas.

No hay comentarios.:

Publicar un comentario