Las bolsas sufren una nueva jornada de pánico. Las dudas sobre Grecia, la derrota electoral de Merkel y el riesgo de recesión golpean a la zona euro.

Ni las compras de deuda por parte del Banco Central Europeo (BCE) ni la prohibición de cortos en las bolsas de algunos países europeos están evitando una nueva jornada de desplomes bursátiles en la zona euro, tal y como avanzó Libre Mercado. Y es que, ambas medidas no son más que meros parches para tratar de atenuar los efectos, que no las causas, de la crisis de deuda europea. Los problemas estructurales que sufre la arquitectura monetaria siguen presentes y la ausencia de soluciones acentúa el estado de pánico que viven las bolsas.

Los principales índices europeos han abierto este lunes con importantes caídas, y la prima de riesgo de los países periféricos ha aumentado de forma sustancial. ¿Qué ha pasado? Desde el pasado viernes han acontecido tres factores que están siendo tenidos muy en cuenta por los inversores: las crecientes dudas sobre Grecia y su posible quiebra desordenada; la histórica derrota electoral de Merkel en uno de sus bastiones; y las nuevas señales de recesión global, especialmente en Europa.

Los ingredientes que conforman este cóctel explosivo están ganando la batalla al BCE, cuya compra de deuda española e italiana desde el pasado agosto apenas logró atenuar durante tres semanas la tensión que registra el mercado de bonos soberanos. Así, el Western Europe Sovereign Index, que mide el riesgo de la deuda pública en los grandes países del continente, alcanza ya los 320 puntos básicos, un nuevo máximo histórico.

Quiebra de Grecia

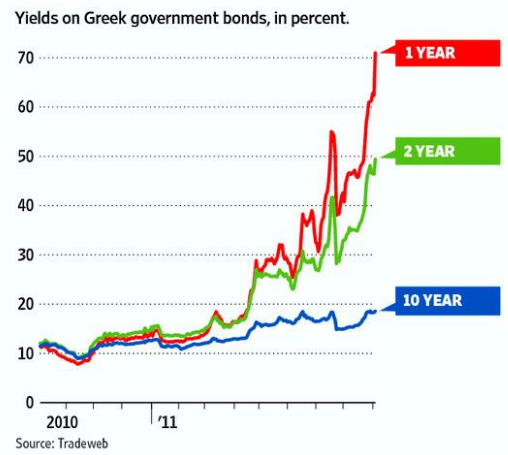

De entre todos los países afectados, destaca el caso de Grecia. La rentabilidad de sus bonos a un año superó el 70%, mientras que la de su deuda a dos años rebasó el 47%, un nuevo máximo histórico. Todo ello indica que los inversores están descontando ya una quiebra desordenada del país heleno, más allá del default suave que prevé el segundo plan de rescate internacional aprobado formalmente el pasado julio.

No son los únicos. Un economista del propio Fondo Monetario Internacional (FMI) señalaba lo siguiente el pasado viernes: "Espero una drástica quiebra definitivamente antes de marzo, tal vez este mismo año [...] Las posibilidades de un segundo programa de rescate son escasas".

Y es que, los últimos datos sobre Grecia no llaman al optimismo, más bien al contrario. Por un lado, el ministro de Finanzas heleno, Evangelos Venizelos, asumió el viernes que Grecia incumplirá el objetivo de reducción del déficit para 2011, uno de los compromisos clave que impone el plan de rescate. De hecho, Atenas avanzó que no aplicará más medidas de austeridad. Venizelos afirmó que el PIB se contraerá alrededor del 5 % este año -frente al 3,8 % previsto- y el empeoramiento de la coyuntura impedirá alcanzar el objetivo de reducción del déficit, fijado en el 7,6% desde el 10,5% de 2010.

Por otro lado, los inspectores de la Comisión Europea, del BCE y el FMI abandonaron Grecia el pasado viernes, antes de tiempo, disparando los rumores acerca de una ruptura de las relaciones entre Atenas y las autoridades internacionales. Esta noticia alimentó la caída de las bolsas en toda Europa y la subida de la prima de riesgo en España e Italia vivida a finales de la semana pasada.

Además, todo ello acontece en medio de la negociación que mantiene el Gobierno heleno con los inversores privados para efectuar el canje de bonos. En principio, el próximo 9 de septiembre se conocerá la propuesta de canje de deuda helena. Atenas quiere que el 90% de los bonos susceptibles de canje -deuda con vencimiento a 2020, exceptuando el papel en manos del BCE- entren en el programa. Aún está por ver si existirá acuerdo. Si a ello se suma la problemática del colateral que exige Finlandia y otros países para seguir prestando a Grecia, la situación está al límite, y el tiempo se agota.

El papel de Alemania

Ante tal situación, la posición de Merkel es algo más que delicada. Sus socios de Gobierno alertaron de que "no pueden aceptar la incapacidad o la desgana" de Grecia para reducir el déficit.

En concreto, el secretario general del Partido Liberal Demócrata (FDP), Christian Lindner, advirtió el sábado de que el aplazamiento de las negociaciones de la troika –Comisión, BCE y FMI- con Atenas para desbloquear un nuevo tramo del rescate a cambio de ajustes supone una amenaza para la moneda única, y pone en peligro la solidaridad europea.

La cuestión es que, independientemente de lo que suceda con Grecia, Merkel se enfrenta a un rechazo frontal en el seno de su Gobierno a mantener la actual política de rescates indiscriminados. Sus aliados políticos se oponen a la compra de bonos del BCE, al aumento del Fondo de rescate europeo y a la creación de los eurobonos. En este sentido, septiembre será un mes clave no sólo para el euro sino para la propia Merkel.

Y las reticencias no sólo son políticas sino también populares. Dos tercios de los alemanes se opone al rescate ideado por su canciller, y ello se está demostrando en las continuas derrotas que está cosechando su partido (CDU) en distintas elecciones regionales, la última este mismo domingo.

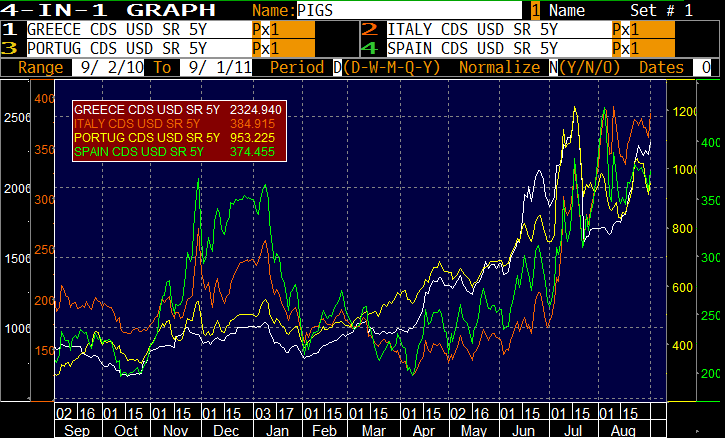

Por otro lado, el Gobierno italiano también parece estar dando marcha atrás a las medidas de ajuste anunciadas tras la intervención del BCE en su mercado de deuda pública. Una nueva señal de riesgo para los inversores: la probabilidad de impago en deuda periférica se mantiene en máximos, segun muestra el mercado de credit default swaps (CDS), un seguro para cubrir inversiones en caso de quiebra.

El impacto sobre la banca

El problema es que el creciente riesgo que se percibe en los bonos de los países periféricos amenaza a la propia banca, muy expuesta a la deuda de los denominados PIIGS (Portugal, Italia, Irlanda, Grecia y España). La semana pasada saltaba la liebre tras conocerse que algunas entidades francesas habían trampeado el valor de los bonos griegos acumulados en su balance.

Este lunes es el presidente del Deutsche Bank, Josef Ackermann, el que lanza nuevas señales de alerta, tras considerar que las actuales turbulencias que atraviesa el sector financiero guardan semejanzas con la crisis sufrida en 2008 tras el colapso de Lehman Brothers. Según Ackermann, "muchas entidades europeas no sobrevivirían en el caso de tener que reevaluar sus carteras de deuda soberana a precios de mercado".

Algunos bancos han perdido más de un tercio de su valor de mercado y apuntó que esta "nueva normalidad" del sector financiero se caracteriza por la volatilidad y la incertidumbre. Aunque la banca europea se encuentra ahora mucho mejor capitalizada que en 2008 y es menos dependiente de la financiación a corto plazo, las entidades aún "no han proporcionado respuestas convincentes a la crisis". El riesgo de impago de la banca europea se mantiene en niveles máximos, tal y como muestra sus CDS.

Esta tensión ha llegado a secar nuevamente el mercado interbancario de la zona euro, en donde los bancos se prestan dinero entre sí. Prefieren depositar su dinero en el BCE antes que prestarlo a otra entidad. En concreto, los bancos comerciales de la zona euro depositaron el pasado viernes un total de 151.097 millones de euros en el BCE, la cifra más alta registrada desde agosto de 2010.

La facilidad de depósito del BCE remunera el dinero depositado diariamente por los bancos de la eurozona al 0,75%, muy por debajo del 1,50% del precio oficial del dinero, lo que constata una creciente desconfianza entre los bancos, que optan por la mayor seguridad del banco central en vez de prestarse entre ellos y obtener un mayor rendimiento.

El nerviosismo de Trichet y el riesgo de recesión

La ausencia de soluciones a la crisis de deuda está disparando el nerviosismo existente en el seno del organismo emisor. El presidente del Banco Central Europeo (BCE), Jean Claude Trichet, consideró este lunes "absolutamente necesario" que los gobiernos de la eurozona apliquen de manera "inmediata" las reformas pactadas por el Eurogrupo el pasado 21 de julio.

Por último, en nada ayuda las nuevas señales de debilidad económica en la zona euro. El riesgo de recesión es creciente, tanto a nivel global -según el FMI-, como a nivel comunitario, especialmente entre los países periféricos.

No hay comentarios.:

Publicar un comentario