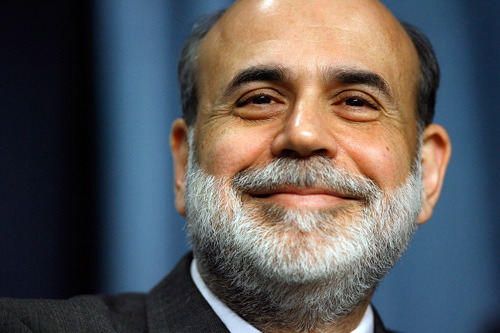

El precipicio fiscal depende de la Reserva Federal: ¿Por qué Ben Bernanke controla los destinos de la economía?

Por David Beckworth y Ramesh Ponnuru

The Atlantic - El Instituto Independiente

Las consecuencias económicas del debate sobre el precipicio fiscal no

son tan graves como usted ha venido escuchando. Un supuesto mayormente

no examinado del debate es que el hecho de dirigirnos hacia el

precipicio--es decir, permitir que los recortes impositivos de Bush

expiren en la fecha prevista y dejar que los recortes de gastos que el

Congreso previamente legisló tengan lugar--nos empujará a una nueva

recesión en 2013.

Es un argumento keynesiano familiar. Al escribir sobre el precipicio, Paul Krugman advierte

que “la reducción del déficit presupuestario cuando la economía ya está

deprimida” tornará “más profunda la depresión”. La Directora Gerente

del FMI, Christine Lagarde, ha planteado la misma preocupación,

citando pronósticos de los efectos del precipicio que en sí mismos

están basados en supuestos keynesianos. En esos supuestos, los recortes

de gastos y los aumentos de impuestos deprimen la economía porque toman

el dinero de los bolsillos de la gente. Las personas afectadas gastan

menos dinero, los individuos que habrían recibido sus gastos como

ingresos hacen lo mismo, y muy pronto nos encontramos en otra recesión.

Existen de hecho razones para temer caer por el precipicio. Los

aumentos de impuestos previstos sobre la formación de capital, por

ejemplo, dañarán en el largo plazo a la economía. Sin embargo, la

pesadilla keynesiana sobre el acantilado se encuentra demasiado agitada,

debido a que la Reserva Federal tiene el poder de evitarlo. De hecho,

el Congreso podría reducir el gasto mucho más profundamente de lo que

actualmente está considerando sin arriesgarse a una recesión, al menos

si la Fed actúa de manera apropiada.

El punto debería ser fácil de entender si usted imagina un banco

central que tiene una meta de inflación del 2 por ciento que cumple cada

año. Bajo esas circunstancias, ni el estímulo fiscal ni la austeridad

pueden modificar los niveles de inflación o de producción. Si un

estímulo infla la economía, el banco central tan sólo la desinflaría de

nuevo para alcanzar su objetivo. Si la austeridad contrae la economía,

el banco central tendría que volver a inflarla. La cuantía total de

actividad económica no cambiaría (aunque cuánto de la misma fue dirigida

por actores del sector privado variará).

A la misma conclusión—que los cambios en la posición del presupuesto

federal no pueden afectar al tamaño de la economía en su conjunto—se

llega si el banco central sustituye un objetivo de gasto nominal por una

meta de inflación y la cumple cada año. En el mundo real, por supuesto,

los bancos centrales no alcanzan sus objetivos perfectamente. Ello

tienen, sin embargo, el poder de acercarse, lo que significa que la

política fiscal no puede tener un gran efecto si lo están intentando.

Los Keynesianos a veces admiten este argumento con carácter general,

pero afirman que circunstancias especiales pueden tornar impotentes a

los bancos centrales y crucial a la política fiscal. Tienen en mente una

“trampa de liquidez” en la cual las tasas de interés son demasiado

bajas como para que el banco central las reduzca aún más. Sin embargo,

como le gusta señalar a Scott Summer, economista de la Universidad de

Bentley y bloguero, no hay caso alguno en la historia del mundo en el

que un banco central en un sistema de dinero fiduciario haya intentado

inflar y fracasara. Ben Bernanke tampoco ha afirmado nunca que podría

quedarse sin municiones.

El Banco de Inglaterra demostró claramente el poder de los bancos

centrales para contrarrestar la política fiscal en los albores de la era

Thatcher. En 1981, su gobierno presentó un presupuesto que reduciría

drásticamente el déficit en medio de una recesión. La mayor parte de los

economistas se opusieron a ello basados en fundamentos keynesianos, con

364 de ellos suscribiendo una carta ahora famosa en la que argumentaban

que “no hay base en la teoría económica o evidencia de apoyo” para

ello. No obstante, el gobierno de Thatcher implementó su plan y para

finales de 1981 la economía se estaba recuperando. El Banco de

Inglaterra al mismo tiempo había iniciado un ciclo de relajamiento de la

política monetaria, y los economistas habían subestimado sus efectos.

Algo similar ocurrió en Canadá a mediados de la década de 1990.

Después de pasar varias décadas de déficits presupuestarios que habían

llevado a una relación deuda-PIB del 70 por ciento en 1995, el entonces

ministro de Finanzas, Paul Martin, presentó un plan de presupuesto que

inició media década de reducción del presupuesto federal, principalmente

a través de recortes en el gasto. Este ajuste fiscal llevó a los

excedentes presupuestarios de comienzos de la década de 2000. Al igual

que en el caso británico, el Banco de Canadá relajó la política

monetaria durante el mismo período, compensando cualquier resistencia

fiscal. La economía se desempeñó muy bien.

La economía de los EE.UU. durante los últimos dos años ha exhibido el

mismo patrón. Desde mediados de 2010, el total de los gastos federales

medidos en dólares, ha evidenciado una tendencia a la baja. El déficit

presupuestario como porcentaje de la economía ha caído más de un 2 por

ciento durante este tiempo. Este ajuste fiscal ha tenido lugar en medio

de un aluvión de crisis económicas, incluida la crisis de la eurozona,

las negociaciones en 2011 sobre el techo de la deuda e inquietudes sobre

una desaceleración económica asiática, que han mantenido elevada la

incertidumbre económica. Sin embargo, el gasto nominal ha sido

increíblemente estable, con un crecimiento de alrededor del 4,5 por

ciento al año. La recuperación ha sido lenta, pero la Fed parece haber

impedido que la contracción fiscal y otras crisis económicas le pongan

fin.

También podría contrarrestar los efectos del precipicio fiscal. La

mejor manera en que la Fed podría hacer esto es mediante la explícita

adopción de un objetivo de gasto nominal. Cuanto más creíble sea ese

objetivo, menos tendría que hacer la Fed para alcanzarlo: Las

expectativas del sector privado del gasto futuro influyen poderosamente

en los actuales niveles de gasto. Sabiendo que la Fed hará lo que fuese

necesario, incluidas agresivas operaciones de mercado abierto, mantener

un crecimiento nominal sostenido del PIB generaría confianza y mayor

certeza económica para los hogares y las empresas—con independencia de

si el gobierno estaba recortando el gasto. El efecto debería ser el de

compensar cada dólar de la reducción del gasto público con

aproximadamente un dólar de aumento en el gasto privado.

La Fed no puede deshacer los efectos de las malas políticas que

sanciona el Congreso: No puede, por ejemplo, restaurar los incentivos

para trabajar, ahorrar e invertir si los legisladores los sofocan. Lo

que la Fed tiene el poder de hacer es evitar que la pesadilla keynesiana

tenga lugar. Podríamos caer por el precipicio fiscal y luego entrar en

una recesión. Pero si lo hacemos, será porque la Fed falló en cumplir

con su deber.

No hay comentarios.:

Publicar un comentario